Как выбирать токены: анализ проектов от А до Я

Cегодня мы рассмотрим выбор токенов разных категорий. У каждого направления инвестирования есть некий чек-лист необходимого. Помимо этого поделюсь с вами лучшими сервисами для анализа и оценки перспектив. Ниже вы поймете о чем идёт речь, поэтому давайте поскорее приступим.

Полезные ресурсы которыми мы будем постоянно пользоваться в изучении:

Токены с собственным блокчейном

Переходим к более фундаментальным проектам. Особенно актуально в 2023, когда все пытаются сделать свой блокчейн лучше, чем у другиe

- Нужна аудитория программистов, поэтому смотрим twitter и вообще ищем их интеграции с какими-либо смарт контрактами и проектамиe

- Токеномика и применение токенов в блокчейне, для этого так же открываем whitepaper и изучаем. Если токен применяется, сжигается, долгие разблокировки, у этого есть будущее.

- Фонды. В данном этапе это становится важным, так как инвестиционные фонды ищут крепкие фундаментальные проекты, которые смогут долго существовать на рынке. Ищем фонды Coinbase, Binance, Sequoia, Animoca, a16z – такие топовые фонды уже означают,что проект смог завоевать их доверие в виде денегe

- TVL – сумма заблокированных средств на сети. Cюда входит фарминг и стейкинг. Чтобы проверить какой TVL у той или иной сети, переходим на defi lama. Выбираем нужную нам сеть и будем понимать общий настрой денег. Если TVL растет это так же повышает доверие к проекту.

- Команда. Есть ли у них вообще опыт, где они работали ранее. Всю эту информацию можно найти на LinkedIn. Если у команды есть опыт в работе в других крипто компаниях, будет так же большим плюсом, или занимали топовые должности в других мировых гигантах.

В такие проекты можно инвестировать около 10% от своего капитала. Следив за их развитием и забирая “здоровую” прибыль, а не ждать от каждого проекта десятки иксов. Блокчейны развиваются и появляются игроки, которые в моменте могут быть топом, потом начать свое снижение (в пример тому токен FTM).

Игровые проекты (p2e, m2e и другие)

Изначально тренд начался на игры формата p2e и главный их монополист был axie infinity. После m2e (stepn). Все эти проекты связаны между собой и имеют одинаковую структуру.

- Пользователи. Нам нужны не просто подписчики, а пользователи, которые покупают внутренюю валюту + инструменты для заработка.

- Твиттер. Общий настрой игроков крайне важен, если много негатива то постепенно все просто с игры выйдут.

- Токеномика. Крайне важно чтобы токенов, которые добывалось было не больше, чем в день продается. Чтобы это проверить, переходим на сайт любого проекта и ищем whitepaper и открываем папку “tokenomics”, на примере stepn это выглядит вот так https://stepn.com/litePaperR

- Конкуренты проекта. Сравниваем по этим же пунктам, если видим, что остальные проекты не хуже, и начинают набирать обороты, то вполне возможно, что ваш выбранный проект просто со временем затухнет, и вы не успеете с него выйти забрав прибыль.

- Социальные сети. Насколько там большой ажиотаж между игроками. В топовых играх сообщения должны быть каждую секунду.

В такие проекты инвестировать стоит на начальных этапах не более, чем 4% от депозита, не ждать чуда, а постоянно фиксировать плюс, чтобы выйти в безубыток по инвестициям. Именно с этой точки вы можете расслабиться и просто ожидать прибыль с проекта.

Токены фармилок и стейкинг площадок

Токены фармилок обычно имеют свойство просто падать в цене, так как у них нет никакого применения. Инвестировать в такие проекты, в целом, не стоит. Если же фармилка развивается и у ее токена появляется применение, то можно рассматривать инвестиции в нее.

У стейкинг площадок, в целом, по-другому: чаще всего токены площадок и выступают в роли того, что люди зарабатывают, так как они построены на системе валидаторов, которые за обеспечение работоспособности сети, получают дополнительные токены.

- Фонды и биржи, кто поддерживает фармилку. Если площадка без известных фондов или бирж, то высокий риск скама.

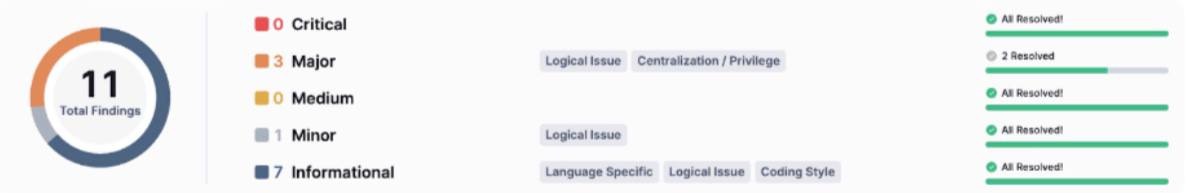

- Аудит.

Вы доверяете площадке свои деньги, поэтому необходимо быть уверенными в том, что аудит пройден. Чтобы это проверить, вы можете перейти на площадку.

Всегда будет кнопка “audited by”. Лучше всего чтобы этот аудит был пройден от команды certik. Переходим по ссылке и смотрим на их найденные бабки и стоит ли рядом с этим кнопка “resolve”.

Как мы видим на примере, решены все баги которые нашли, кроме одного.

- Применение токена, сжигается ли вообще токен. Это мы изучаем так же в токеномике любого проекта.

- Стейкинг площадки не требуют изучения про сжигание. Ибо их токены построены на другой логике и зачастую у них уже есть полезное применение.

- Если токен без применения, то лучше всего его постоянно просто продавать, так как он будет в цене просто постоянно падать.

Любые другие приложения и смарт контракты, связанные с другими темами в крипте. Эта тема касается любых других продуктов, которые мы не осветили.

- Заинтересованность к продукту.

- Фонды и команда проекта. Здесь необходимо тщательно изучать, как команду так и фондов проекта, вся эта информация предоставляется так же в whitepaper.

- Для чего используется токен и есть ли реальное применение.

- Социальные сети проекта. Насколько они живые, отвечают ли администраторы продукта.

Все эти правила в совокупности помогут обойти 80% скама, в остальном вам нужен опыт в проектах. Чем больше проектов вы проанализируете, тем больше вам будет понятен рынок, и вы сможете выбирать точечно хорошие проекты. Также не стоит забывать, что на начальном этапе каждый проект пытается показаться революционном, но нужно смотреть глубже и не вкладывать больше чем 3% от депо в новый продукт, потому что вам сказали, что это революция.

Монеты десятого эшелона

Что это вообще такое?

Монеты которые созданы, как правило, в миллиарданом обороте, не имеют четкого плана и цели на рынке, привлекают своей низкой ценой и большой доходностью.

На что стоит обратить внимание, если смотрите такие проекты:

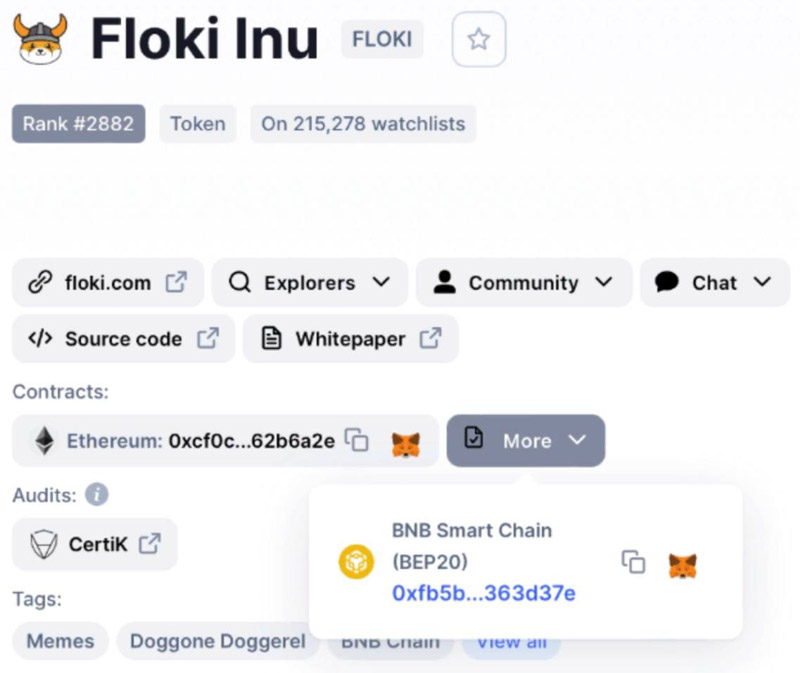

1. Переходим на сайт coinmarketcap и находим наш токен. Возьмем в виде примера floki inu. Находим в поиске, и нам теперь необходим смарт контракт проекта:

Копируем смарт контракт и переходим на сайт https://poocoin.app/

Тут мы можем проверить холдеров, транзакции, а главное если у проекта разблокировано 99.9% токенов в смарт контракте, то это скам. Купив такие токены, вы просто потеряете деньги.

2. Хайп в твиттере и reddit. Эти две площадки – главное связующее звено между участниками. Там мы можем посмотреть, насколько сильно растет тренд к проекту, общее настроение участников.

3. Реклама в любых СМИ. Если есть реклама, то это потенциально новые пользователи.

В такие проекты я не рекомендуею, в целом, инвестировать более чем 1% от вашего депозита, так как это легкая и быстрая потеря денег. Всегда стоит помнить, токен может вырасти на 10000%, но падать ему всего надо на 100%.

Оригинал статьи взят с сайта Money at Work

Другие статьи

502

502